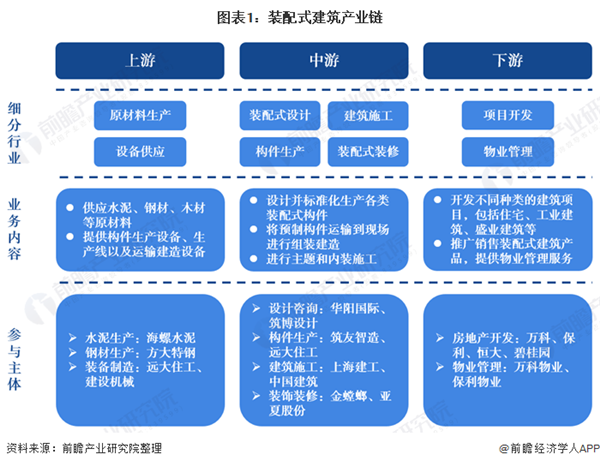

装配式建筑产业链图谱

装配式建筑所处的产业链上游主要是水泥、钢铁等原材料的供应商,以及装配式建筑所需的相关设备供应商。中游主要为建筑项目设计公司、预制构件的制造商、现场装配施工的承包商和装饰装修公司。而产业链的下游主要是装配式建筑的项目开发以及相应的运营和维护,装配式建筑的运营与维护一般由物业公司来完成。

政策规划:多层面政策出台,产业发展加速

——国家政策规划产业发展目标

制造业转型升级大背景下,中央层面持续出台相关政策推进装配式建筑行业的发展。2016年9月国务院办公厅发布《关于大力发展装配式建筑的指导意见》中指出要多层面、多角度的发展装配式建筑行业。近几年,一系列政策的颁布,加快了我国装配式建筑行业的发展。

《“十三五”装配式建筑行动方案》明确提出,到2020年全国装配式建筑占新建建筑的比例达到15%以上,其中重点推进地区达到20%以上,积极推进地区达到15%以上,鼓励推进地区达到10%以上。全国装配式建筑政策性文件的颁布落实给各个省市地区装配式建筑行业发展指明了方向,同时也为各地方政府结合本地实际情况发展装配式建筑,制定产业发展规划奠定了基础。

——地方政策积极配合促进产业发展

全国各省市响应国家政策号召,陆续出台政策规划来促进装配式建筑行业的发展。根据“到2020年提出的装配式建筑占比目标”可将这些省市划分为三类:积极型(明确提出到2020年实现装配式建筑占比达到30%以上的目标)、稳健型(到2020年实现装配式建筑占比达到15-20%以上)、迟缓型(没有明确目标或详细目标,或目标不超过15%)。

可以看出我国装配式建筑规划表现最为积极的是华东地区,其次是华中地区。其中北京、上海、天津、江西、江苏、浙江、山东、四川八个省市表现积极。上海更是要求“十三五期间”全市装配式建筑的单体预制率达到40%以上或装配率达到60%以上。

市场规模:新建装配式建筑面积不断扩大,占比逐步提高

随着各地积极推进装配式建筑项目落地,我国新建装配式建筑规模不断壮大。据住建部数据显示,2016-2019年我国新建装配式建筑面积逐年增长,2019年全国新开工装配式建筑4.18亿平方米,同比增长44.6%,近4年年均增长率为55%,占新建建筑面积13.4%。

市场结构:装配式混凝土结构为主,商品住房居多

——从结构形势看:主要以装配式混凝土结构为主

2019年中国装配式建筑依然以装配式混凝土结构为主,在装配式混凝土住宅建筑中以剪力墙结构形式为主。2019年,新开工装配式混凝土结构建筑2.7亿平方米,占新开工装配式建筑的比例为65.4%;装配式钢结构建筑1.3亿平方米,占新开工装配式建筑的比例为30.4%;装配式木结构建筑242万平方米,其他混合结构形式装配式建筑1512万平方米。

——从建筑应用看:商品住房居多

近年来,装配式建筑在商品房中的应用逐步增多。2019年新开工装配式建筑中,商品住房为1.7亿平方米,保障性住房0.6亿平方米,公共建筑0.9亿平方米,分别占新开工装配式建筑的40.7%、14%和21%。在各地政策支持引领下,特别是将装配式建筑建设要求列入控制性详细规划和土地出让条件,有效推动了装配式建筑的发展。

市场格局:重点地区引领发展

——区域竞争:三大城市群引领全国行业发展

根据文件划分,京津冀、长三角、珠三角三大城市群为重点推进地区,常住人口超过300万的其他城市为积极推进地区,其余城市为鼓励推进地区。从2017-2019年的统计情况上来看,重点推进地区新开工装配式建筑面积分别为7511万平方米、13538万平方米、19678万平方米,占全国的比例分别为47.2%、46.8%、47.1%。装配式建筑在东部发达地区继续引领全国的发展,同时,其他一些省市也逐渐呈规模化发展局面。

——企业竞争:构件加工以民营企业为主,国企占据建筑装配市场领导地位

装配式建筑产业链的重点环节在于预制件的生产制造和建筑施工安装部分,从市场参与主体来看,主要包括构件加工企业和建筑安装施工企业。其中预制构件加工主体主要为民营企业,例如钢构件制造的精工钢构、杭萧钢构等上市民营企业,但是在建筑施工领域以中国建筑集团为首的和地方国企凭借资源优势牢牢占据行业领导地位,万科、碧桂园等房地产开发企业虽然也在加强拓展装配式建筑业务,但短时间难以与国企抗衡。

发展前景:万亿市场,前景广阔

根据住建部数据显示,近年来,我国新建建筑面积不断增长,根据往年新增建筑面积的增长速度,前瞻产业研究院预计,到2025年全国新增建筑面积超过35亿平方米。结合我国新建建筑面积的现状和未来走势,以及我国关于装配式建筑的建设规划,预计2025年我国的新开工装配式建筑面积在10.54亿平方米左右。随着技术的发展,成本的降低,未来装配式建筑的成本会持续下降,以每平方米造价1950元测算,2025年我国新开工装配式建筑规模将达到两万亿元。

京公网安备11010602004695号

京公网安备11010602004695号