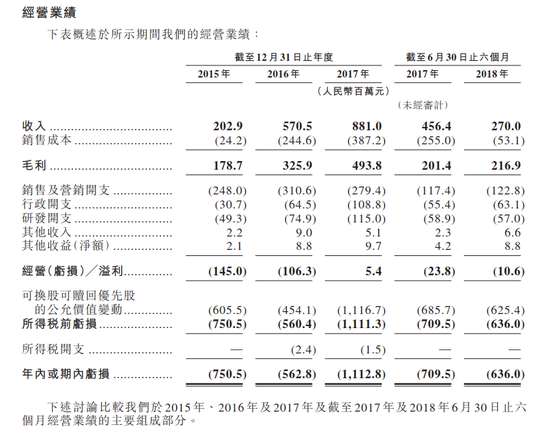

2018年上半年土巴兔营业收入2.7亿元,相比较于2017年同期的4.56亿元下降幅度高达40.79%;上半年土巴兔亏损6.36亿元,相比于2017年同期的亏损7.1亿元,有一定收窄的趋势。

港股互联网企业又来一家!

28日晚土巴兔,这家中国最大的线上家居装修平台正式向港交所提交了IPO招股书,跨出赴港上市的第一步。

资料显示截止到今年6月30日,土巴兔上共有1.1万名设计师、8.45万家装修企业和1290名供应商,产生的GMV高达236.04亿元、人民币17.67亿元的交易值。

2018年上半年收入降40%,亏损6.36亿元

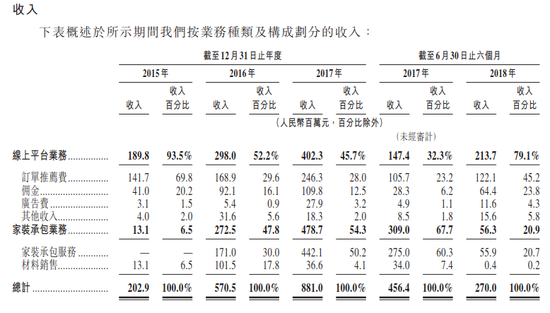

土巴兔目前的业务主要分为两大块,第一块是线上平台业务,包括订单推荐费、交易佣金以及广告业务等,这是一块高毛利的业务,其在2018年上半年毛利率达到94%。

另一块业务是家装承包业务,即向业主提供装修材料或者承包施工赚取费用,这是一块比较重并且毛利比较低的业务,其在2018年上半年毛利率达到28.6%。

在2018年以前土巴兔是两种业务模式并行,但是之后改为重点发展线上平台业务,降低家装承包业务,这也导致其2018年上半年收入骤降。

资料显示,2018年上半年土巴兔营业收入2.7亿元,相比较于2017年同期的4.56亿元下降幅度高达40.79%;其中2018年上半年线上平台业务收入2.13亿元,占比79.1%、家装承包业务收入0.56亿元,占比20.1%。

而2017年上半年线上平台业务收入1.47亿元,占比32.3%、家装承包业务收入3.09亿元,占比67.7%。

两者对比之下可以看出土巴兔的业务模式已经发生变化,整体往轻资产方向转型,但是无论怎么转型,土巴兔还是逃不了互联网企业早期发展亏损的命运。

资料显示,2018年上半年土巴兔亏损6.36亿元,相比于2017年同期的亏损7.1亿元,有一定收窄的趋势。

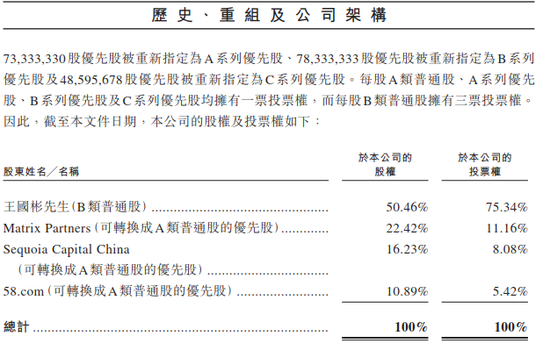

王国彬持股50.46%,经纬红杉和58集团是其股东

因为土巴兔做的是互联网家装生意,加上其创始人王国彬本身也是一个年轻的连续创业者,

所以比较容易受到资本的青睐,其中最早给予其投资的就是经纬。

2011年经纬中国以200万美元的价格参与了土巴兔的天使轮融资,此后经纬陆续跟投了土巴兔的B轮和C轮,累计投入金额约为700万美元,截至招股书公布之日拥有土巴兔22.42%的股权,其中投票权为11.16%。

其后的融资中,红杉和58同城都跟进投入,成为土巴兔的股东,截止招股书公布之日,分别持有土巴兔16.23%和10.89%的股权。

土巴兔最大的股东也是实际控制人是王国彬,其持有土巴兔50.46%的股权,其中大部分为B类股票,也就是一票拥有3票的投票权,因此拥有的实际投票权为75.34%,是公司的真正决策者。

京公网安备11010602004695号

京公网安备11010602004695号