国君建材:“有钱的地方猛干”将成为2019基建方向指引

“基建补短板”是去年下半年以来一条重要的政策主线,但哪里是短板?如何补短板?这对基建产业链上的投资又有怎样的涵义?

国泰君安建材团队通过对去年下半年以来基建项目信息的梳理,发现在基建项目所在区域的差别背后逐渐形成了“马太效应”——“有钱的地方猛干”将成为2019年基建方向的指引。

中央项目“东游记”

2018年7月国常会后,基建力度逐步增强,相关支持政策相继颁布,基建项目批复节奏明显加快。基建投资累计同比增速在18年9月份探底之后,四季度逐月抬升,回暖显著。轨交、铁路及机场建设成为主要实现形式。

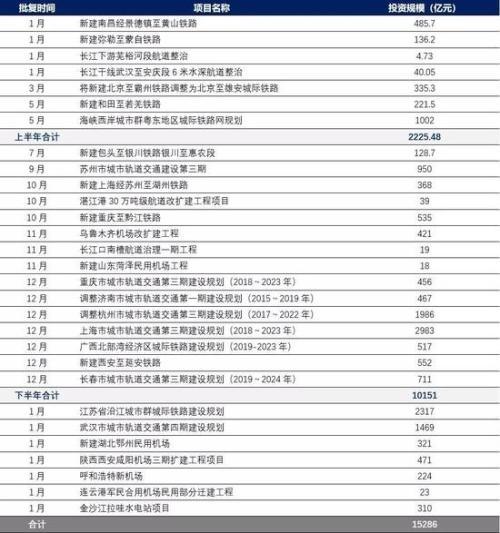

根据我们的测算,18年上半年发改委批复基建项目投资总额仅2225.5亿元,且主要以铁路及航道整治为主。而下半年批复项目投资总额达10151亿元,较上半年显著放量,测算轨交项目约7554亿元(占比约74%)。

节奏上看,基建项目12月落地较为集中,达7672亿元,占下半年批复投资总额的76%。而2019年1月强度延续,批复项目投资额达5135亿元。

18年下半年基建项目批复力度明显加强

数据来源:发改委网站,国泰君安证券研究

从地域上看,获批项目主要集中在东部地区。我们测算18年下半年获批项目中,华东区投资额约6792亿元,占比67%,其他地区占比均不超过10%。体量上看,上海及杭州轨交项目投资总额分别达2983、1986亿元,单体投资强度遥遥领先。

我们认为2019年上半年中央项目加速落地,且集中地区或仍在人口密集的“发达地区”,体现为报批项目落地节奏的加快以及配套资金支持力度的增强。

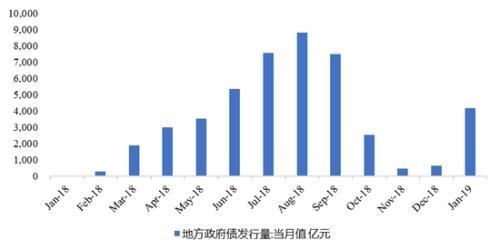

2019年1月社会融资规模达4.64万亿元,创历史新高,宽松的货币政策延续。2019年新增地方债限额合计1.39万亿元,已经提前下达,填平往年1-3月的地方债发行空档期,19年1月新发行地方政府债4179.66亿元,往年同期为零。

我们判断19年3月在十三届全国人大二次会议上,授权的19年地方债全年新增限额将较18年的2.38万亿显著提升。

2019年基建配套资金支持力度显著增强

数据来源:地方政府网站,国泰君安证券研究

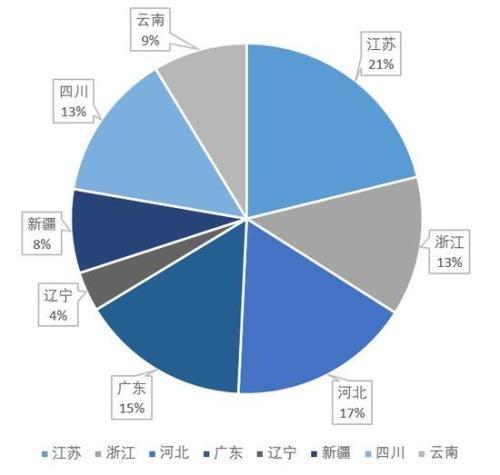

从往年的地方债分配比例上看,经济发达省份额度具显著优势。以2018年为例,江苏、浙江、河北、广东等东部地区发达省份新增限额均过千亿,远超辽宁、新疆等地区,我们认为2019年将延续这一特征,并且区域分化会进一步拉大。

数据来源:地方政府网站,国泰君安证券研究

注:数据未覆盖全国所有省市,图表仅供参考

02

地方投资“强者恒强”

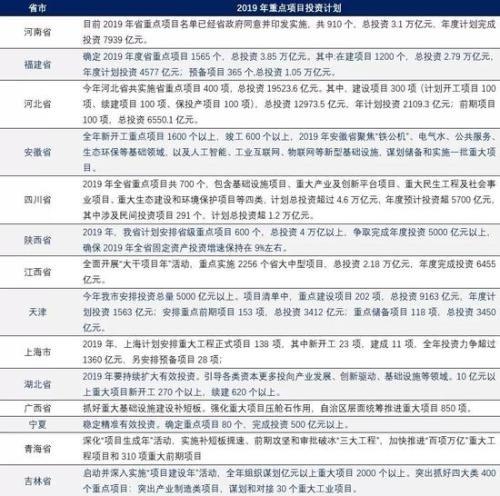

截至2019年2月16日,全国31省份2019年政府工作报告已全部出炉,其中,河南、福建、河北等8省份公布2019年度计划投资额。根据测算,其2019年投资总规模超21万亿元,同口径下较2018年同增29.63%。

除河北省外,各省计划投资总额较2018年均稳中有升,天津、陕西及河南增幅最为显著,分别同增252.56%、241.88%及101.85%。河北省重点项目数较2018年下降40项至400项,但交通建设投资额同比维持平稳(900亿元)。

已公布省市

2019年重点项目投资计划

数据来源:各省政府工作报告,国泰君安证券研究

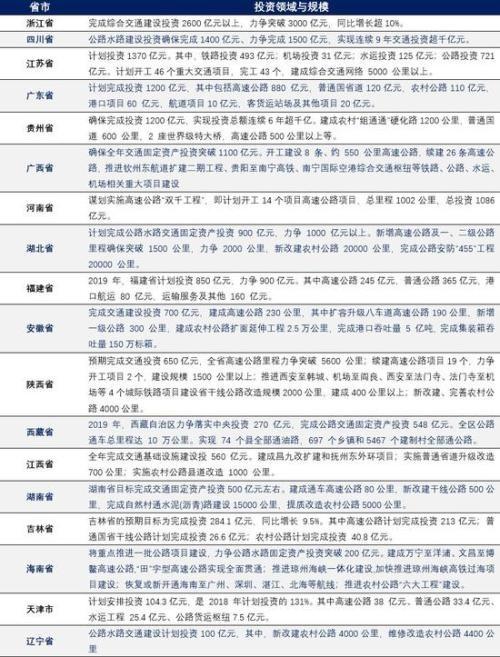

就各省政府工作报告和重点项目投资计划内容看,“铁公机”、“电气水”等传统基建仍为重点集中投资领域。从已披露的交通基建投资额测算,2019年总投资规模约1.68万亿元,同增3.8%。

但分区域看,各地投资的强度分化:华东、中南、华北等中东部发达地区计划投资总额较2018年增长显著,分别同增11.36%、11.99%、4.78%;西北、东北及西南投资规模则同比收缩,分别下滑1.15%、3.73%、14.92%。

我们认为交通投资计划或反映出基建“补短板”强度与地方财政挂钩,“有钱的地方猛干”将成为2019年基建方向的指引,地区间的分化将愈发显著。

已公布省市

2019年交通运输基建投资计划

数据来源:地方政府网站,国泰君安证券研究

中东部区域政府工作报告均强调区域的协同发展,我们认为2019年区域发展的联动性或将增强,京津冀、长三角及珠三角的协同有望更进一步。

从政府文件上看,2019年雄安新区将由顶层设计向落地建设过渡,我们判断粤港澳大湾区、浙江大湾区有望分次接力。

03

马太效应显现

综上,我们认为上半年开工施工端确定性强。而从配置的思路而言,与基建投资的方向相契合,春节后我们发布《水泥新春展望——区域的逻辑升华与演绎》,明确了水泥股的开年行情演绎主线是预期修复估值提升,华东华南水泥股打消了之前市场部分人的极悲观预期。

我们判断竣工行情的演绎首先从确定性品种的估值修复开始,量的逻辑次之,价的逻辑再次之;估值的修复或早于基本面的好转,而量的逻辑或优于价的弹性。

相关文章

投稿&合作

领袖之道more+

缪国元科技与革新是发展动力晨光涂料董事长

严港引领膜材行业新常态上海劲弩实业董事长

建材知道壁纸涂料卫浴地板五金>>

- [门窗]消费者如何选购环保木门?

- [瓷砖]谈谈瓷砖填缝剂的那些事儿

- [瓷砖]小面积修补瓷砖注意三小点

- [卫浴]必看!卫生间翻新的要点解析

- [门窗]铝包木门窗市场下的产品标准

- [地板]优质的木纹砖要如何挑选?

- [地板]看浪漫地中海风卫浴地砖设计